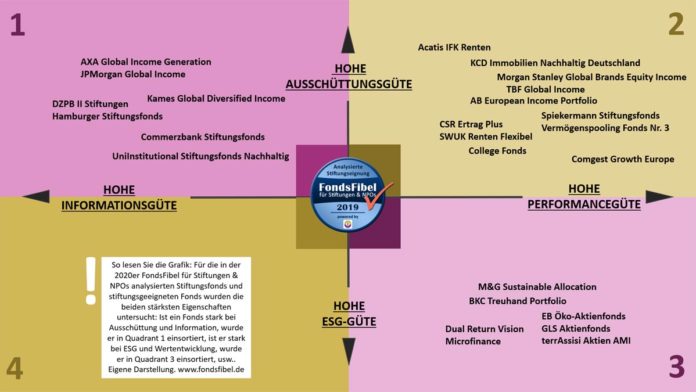

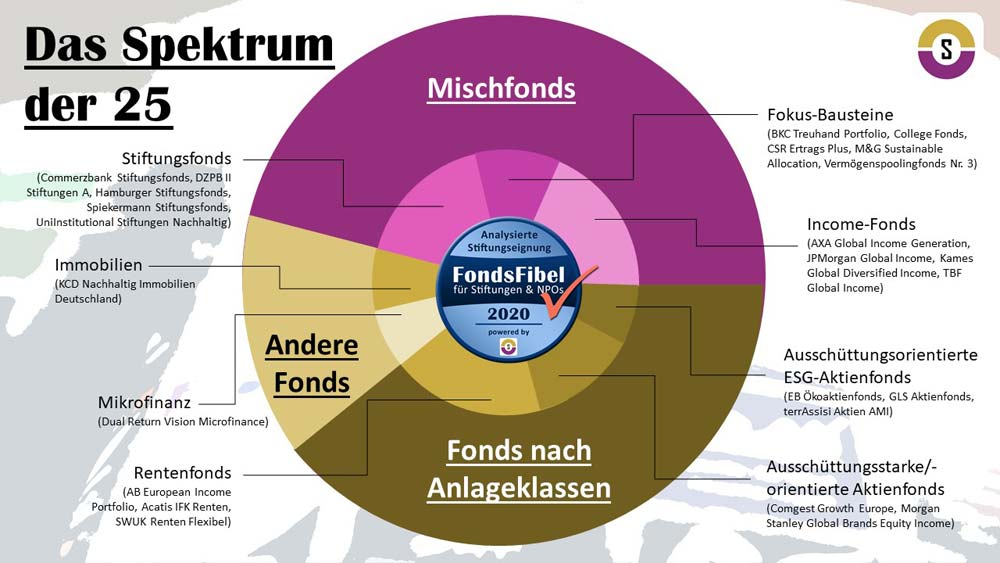

Schauen sich Stiftungsverantwortliche Stiftungsfonds und stiftungsgeeignete Fonds genauer an, dann fällt der erste Blick schnell entweder auf Wertentwicklung oder Ausschüttung, immer öfter wird nach Nachhaltigen Kriterien im Fondskonzept gefragt. Manchmal spielt bei der Beurteilung eines Fonds auch die Informationspolitik eine Rolle. Wir haben nun die 25 Stiftungsfonds und stiftungsgeeigneten Fonds, unseren „Club der 25“ mal danach durchforstet, was die einzelnen Fonds besonders gut können – und aus einer SWOT- eine PIEA-Analyse gemacht.

PIEA steht dabei als Abkürzung für Performancegüte, Informationsgüte, ESG-Güte und Ausschüttungsgüte, alles Ebenen, die Stiftungen definitiv interessieren und umtreiben. Vor allem aber sind es die Punkte, die Stiftungen durchgehen sollten, wenn sie einen Fonds auf seine Stiftungseignung hin analysieren. Für uns war es nun wichtig, nicht nur eine der Ebenen für sich genommen zu analysieren, sondern zu versuchen, die vier Aspekte miteinander in Beziehung zu setzen. Denn nur auf die Ausschüttung zu achten, reicht vielleicht nicht, wenn ich besonders auf nachhaltiges Anlegen meines Stiftungsvermögen achte. Schaue ich dagegen nur auf die Wertentwicklung (=Performance), dann verliere ich vielleicht die Ausschüttung aus dem Auge.

IM CORONA-CRASH HEBEN SICH EINIGE STIFTUNGSFONDS HERVOR

Aber gehen wir in die Details. Betrachten wir zunächst die beiden Aspekte Informationsgüte und Ausschüttungsgüte. Wird hier das Maßstab angelegt, stechen 7 Fonds heraus, die in dieser Kombination besonders gut geliefert haben. Das heißt nicht automatisch, dass sie schlecht performen oder das Thema ESG zu wenig fokussieren, aber hier haben andere Fonds einfach ein etwas stärkeres Profil ausgebildet. Beim Thema Informationspolitik taten sich zum Beispiel im Zuge der Corona-Krise der terrAssisi Aktien AMI und der TBF Global Income hervor. Regelmäßig, auch ad-hoc, wurden deren Anleger informiert, via aktuellen Kommentaren, aktualisierten Präsentationen und Angeboten für Webinare. Im ersten Quadranten tauchen sie trotzdem nicht auf, da sie bei anderen Aspekten noch besser abschnitten.

ZWEI STIFTUNGSFONDS, DIE GUT INFORMIEREN

Stattdessen sind zum Beispiel die beiden Stiftungsfonds DZPB II Stiftungen A und Hamburger Stiftungsfonds mit guter Informationspolitik und verlässlicher Ausschüttung aufgefallen. Beide Stiftungsfonds informieren unter anderem auch über einen Transparenzbericht, nutzen dazu die eigene Website und aussagekräftige Factsheets, um den Fonds darzustellen. Wichtig ist derlei, weil es Stiftungen und ihre Gremien in der Dokumentation zur einer Anlageentscheidung unterstützt. In Kombination mit dem klaren Ausschüttungsfokus des jeweiligen Stiftungsfonds und der hohen Ausschüttungssicherheit sind das die beiden Ebenen, auf den die beiden Fonds in unseren Augen einen überdurchschnittlich guten Jobs machen.

AUSSCHÜTTUNG FIRST, INFORMATION SECOND

Gut informiert wird auch beim JPMorgan Global Income sowie beim AXA Global Income Generation, das Informationsmaterial, das sich anfragen lässt, hat ein sehr hohes Niveau, was auf der anderen Seite auch für die Ausschüttung gilt. Beide Fonds sind, wie auch der Aegon Global Diversified Income, von Anfang an auf Ausschüttungen ausgelegt, paaren das mit einem hohen Informationsniveau und sind damit für Stiftungen – unabhängig von der absoluten Wertentwicklung – eine echte Alternative zu vielen Stiftungsfonds. Um genau diesen Schritt gehen zu können, den Fonds also in die Allokation einzupassen, braucht es ausreichend Informationen, um diesen stiftungsintern verargumentieren zu können. Daher kann es aus Stiftungssicht sinnvoll sein, sich anzuschauen, ob ein Fonds viel ausschüttet und parallel sehr gut informiert.

AUSSCHÜTTNGSGÜTE TRIFFT PERFORMANCEGÜTE

Ein Blick auf das zweite Parameter-Paar bestehend aus Ausschüttungsgüte und Performancegüte fördert wiederum eine andere Perspektive zu Tage. Vor allem vier Fonds stechen ein wenig heraus, die es eben besonders gut hinbekommen, Wertentwicklung und visible Ausschüttungen zusammen zu bringen. Das sind einmal der KCD Nachhaltigkeit Immobilien Deutschland, der AB European Income Portfolio, der TBF Global Income sowie der Morgan Stanley Global Brands Equity Income. Alle vier Fonds schütten also erklecklich auf, zwischen 3 und 4% p.a., können dazu aber auch von Seite der Wertentwicklung her ein richtiges Pfund ins Felde führen. Gerade der Corona-Crash war ja ein Test hierfür, was dieser März 2020 doch ein echter Lackmustest für Stiftungsfonds und stiftungsgeeignete Fonds.

STIFTUNGSFONDS WIE EIN CORNERBACK

Die vier genannten Fonds bringen es zustande, solide Ausschüttungen zu zeigen und dies mit einer – angesichts des Corona-Crashs – relativ robusten Wertentwicklung zu verbinden. Robust, das gilt auch für CSR Ertrag Plus und SWUK Renten Flexibel, die ebenfalls in diesem zweiten Quadranten zuhause sind. Stiftungen setzen diese beiden Fonds als defensive Bausteine ein, sie sind so etwas wie der Cornerback in der American Football Mannschaft. Hierfür braucht es gewisse Qualitäten, die die beiden Fonds für ein Stiftungsportfolio in jedem Fall mitbringen. Auch der Spiekermann Stiftungsfonds bringt Qualitäten bei Ausschüttung und Performance mit, die sich in 2020 im Zuge des Corona-Crashs ausgezahlt haben.

NACHHALTIGE AKTIENBAUSTEINE ZEIGEN SICH CORONA-ROBUST

Wer aus dem Club der 25 beim Thema ESG vorne ist, dürfte klar sein und Stiftungsverantwortliche nicht überraschen: Die drei nachhaltigen Aktienfonds, namentlich EB Öko-Aktienfonds, GLS Aktienfonds und terrAssisi Aktien AMI. Was die Wertentwicklung anbelangt, so haben die Fonds erst recht im Corona-Crash überzeugt denn die Delle wurde sehr rasch wieder ausgeglichen. Suchen Stiftungen nach einem Aktienbaustein, der zudem streng nachhaltig aufgesetzt ist, dann werden die bei diesen drei Fonds fündig. Ausschüttungen stehen dafür nicht ganz so im Fokus, hier könnte dann ein SRI-ETF der UBS eine Alternative für einen Aktienbaustein sein. Interessant ist zudem, dass die drei Aktienfonds das Thema Informationsgüte hoch hängen.

DUAL RETURN VISION MICROFINANCE INFORMIERT VORBILDLICH

Gleiches gilt für den Dual Return Vision Microfinance, zu dem der Anbieter C-Quadrat praktisch mustergültig zum Doing im Fonds informiert. Der Fonds dürfte für viele Stiftungen als Mission Related Investment durchgehen, dafür müssen bei Wertentwicklung und Ausschüttung kleine Abstriche hingenommen werden. Gerade aber im Verbund mit anderen Fonds zeigt sich, was aber eine weitere Stärke dieses Mikrofinanzfonds ist: Er ist nur sehr gering mit Aktien- und Rentenmärkten korreliert, das macht ihn zum perfekten Ergänzungsbaustein im Verbund etwa mit Stiftungsfonds.

ZWEI MISCHFONDS MIT FESTEM ESG-FUSSABDRUCK

Ebenfalls ein deutlichen ESG-Fußabdruck hinterlassen M&G Sustainable Allocation und BKC Treuhand Portfolio. Beiden Fonds ist gemein, dass sie Mischfonds sind, dass sehr viele Aspekte nachhaltigen Investieren in das Anlagekonzept eingebunden sind – und zusammen mit der Ausschüttungsorientierung daraus ihre Stiftungseignung ableiten. Der M&G-Fonds ist noch ein junger Fonds, da hat der BKC-Fonds schon mehr Schlachten geschlagen, aber für Stiftungen, die konzeptionell nachhaltige Mischfonds Stiftungsfonds vorziehen, sind sie hier vermutlich richtig.

ZUSAMMENGEFASST

Stiftungsfonds und stiftungsgeeignete Fonds müssen bestimmte Eigenschaften mitbringen, damit sie von Stiftungen zu einem Fondsportfolio zusammengestellt werden können. Ein Blick auf Kombinationen von Eigenschaften würfelt das Feld dann ganz ordentlich durcheinander, wichtig ist dabei aus Stiftungssicht Eines: Nur auf einen Leistungsparameter zu schauen greift bei Fonds im Allgemeinen in der Regel zu kurz, bei Stiftungsfonds und stiftungsgeeigneten Fonds ist das aber erst recht der Fall. Umso mehr gilt, die klassische Analyse aufzubrechen und sich von vorn herein von der Performance allein leiten zu lassen. Stattdessen sollten Stiftungen überlegen, was ihnen bei Fonds wichtig wäre und was zu ihren Anforderungen passt. Hier hilft dann so eine Analyse wie unsere PIEA-Analyse, die die klassische Performanceliste mal außen vorlässt und Kombinationen von Parametern beleuchtet. Unseren Club der 25 haben wir auf diesen Weise auch noch einmal anders kennengelernt.