Mit der Idee begründete die Privatbank gewissermaßen eine neue Fondsklasse, auf alle Fälle war man der Zeit voraus. Heute gibt es ein breites Angebot praktisch aller relevanten Anbieter, der Merck Finck Stiftungsfonds (DE0008483983) behauptet sich aber weiterhin. Der Fonds wendet sich seit der Auflegung bis heute als benchmarkfreier, konservativer und europafokussierter Mischfonds an konservative Anleger, die eine maximal 30-prozentige Aktienbeimischung wünschen.

DAS IST MAL EIN TRACK RECORD: 4,74% RENDITE P.A. ÜBER 30 JAHRE

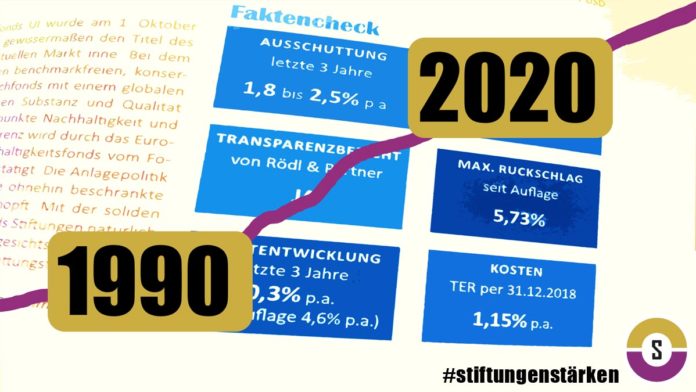

Stiftungsfonds, das heißt stets ausschüttend, und die Kontinuität seiner Ausschüttungen weckt, gerade vor dem Hintergrund der Niedrigzinsen, Interesse auch von Privatanlegern. Ziel bei der Auflegung am 1. Oktober 1990 sei es gewesen, Stiftungen zur Erfüllung ihres Stiftungszwecks einerseits stabile laufende Erträge zu ermöglichen, gleichzeitig aber auch eine langfristig solide Wertentwicklung zu verfolgen. Dies ist offenkundig in den vergangenen drei Jahrzehnten gut gelungen, denn bereinigt um die Ausschüttungen erzielte der Merck Finck Stiftungsfonds eine durchschnittliche Wertentwicklung von 4,74% pro Jahr.

AKTIENANTEIL STEHT NICHT ZUR DISPOSITION: DIE 30 MUSS STEHEN

Das Fondsvermögen setzt sich überwiegend aus festverzinslichen Anleihen bonitätsstarker Emittenten zusammen. Der Aktienanteil liegt zwischen 25 und maximal 30%. Es finden sich vor allem europäische Blue Chips im Portfolio des Merck Finck Stiftungsfonds. Der Blick ins Factsheet zeigt, dass derzeit Siemens, Vonovia und RWE die drei größten Positionen darstellen. Die Fokussierung auf Europa ist offensichtlich, es finden sich aber auch zwei US-Werte in den Top Ten: PayPal und Microsoft. Im Anleihebereich investiert der Fonds in Staatsanleihen, Unternehmensanleihen und Pfandbriefe bzw. Covered Bonds. Hierzu würden laufend die technische Marktverfassung, das anlagepolitische Umfeld sowie die makroökonomischen Daten analysiert.

NACHHALTIGKEIT HAT IM STIFTUNGSFONDS SEINEN PLATZ

Im gesamten Selektionsprozess werden zudem Nachhaltigkeitskriterien berücksichtigt, wodurch das Risikomanagement laut Angaben des Privatbankhauses um eine qualitative Dimension erweitert wird. Beim Nachhaltigkeitsscreening greift das Fondsmanagement auf Daten von Sustainalytics zurück, einer anerkannten Ratingagentur im ESG-Segment. Die Transparenz dieses Prozesses wurde durch das Forum für Nachhaltige Geldanlage mit einem entsprechenden Eurosif Tranzparenzsiegel bestätigt.

AKTIENQUOTE? SEKTORALLOKATION MATTERS

Für Marc Decker, Leiter Asset Management Merck Finck, hat der relativ geringe Aktienanteil weiterhin Zukunft: „Der Schwerpunkt des Managements des Fonds liegt nicht auf schnellen und umfangreichen Anpassungen der Aktienquoten, sondern vielmehr auf der Sektorallokation und der sorgfältigen Einzeltitelauswahl“. Als Ergebnis davon könne der Fonds trotz des relativ geringen Aktienanteils eine sehr gute Performance ausweisen. Damit sich Investoren, die ja aufgrund ihrer Risikopräferenzen den Fonds ausgewählt haben, gerade weil er „nur“ über eine Aktienquote von maximal 30% verfügt, stehe auch diese Marke nicht zur Disposition.

GOLD BRINGT STARKEN PERFORMANCE-BEITRAG

Im Factsheet findet sich auch die Position der Zertifikate auf Commodities. Was hat es damit auf sich? Decker dazu: „Hinter den beiden im Portfolio befindlichen Zertifikaten stehen unsere Investments in Gold. Hierbei handelt es sich um EUWAX- und Xetra-Gold. Bei diesen Wertpapieren handelt es sich um ETCs, die nahezu zu 100% mit physischem Gold unterlegt sind. Seit Jahresanfang hat die Goldposition ca. 100 Basispunkte Performancebeitrag geliefert.“ Der Merck Finck Stiftungsfonds investiert auch in andere Fonds, um damit gewissermaßen Expertise einzukaufen. Selber sieht sich MerckFinck bei der Auswahl von Einzelwerten im Bereich Substanz und Qualität auf der Aktien- als auch auf der Rentenseite aus Europa und den USA gut aufgestellt. Diese Selektionsexpertise zusammen mit dem flexiblen Allokationsansatz stellt den Kern des Investmentmanagements dar.

FÜR SATELLITENINVESTMENTS WIRD EXTERNE FONDSMANAGER-EXPERTISE EINGEKAUFT

„Satelliteninvestments wie z.B. Schwellenländerengagements sowie Spezialthemen wie Hochzinsanleihen, Wandelanleihen oder ABS werden über externe Fondslösungen wie ETFs oder aktiv gemanagte Fonds allokiert. Für die Auswahl und Überwachung unserer Fondsinvestments verfügen wir über ein eigenes Team an Spezialisten, das in klar definierten Prozessen sowohl qualitative wie auch quantitative Analysen der Zielfonds vornimmt und die externen Fondsmanager ständig überwacht“, so Decker.

AUSSCHÜTTUNGEN UNTER BEOBACHTUNG

In den vergangenen Jahren wurden jährlich zwischen 1,8% (November 2019) und 4,8% (November 2015) des Fondsvermögens ausgeschüttet. Aufgrund der seit Jahren rückläufigen Renditen und des für 2020 besonders einschneidenden Umstandes von Dividendenkürzungen und -streichungen aufgrund der Covid-19 Pandemie, geht Decker von einem weiteren Abschmelzen der Ausschüttungshöhen aus. In den letzten Jahren habe man sehr hohe Ausschüttungsrücklagen bilden können: „Wir sind bestrebt, die Kontinuität der Ausschüttungshöhe zu wahren und den Anlegern eine konkurrenzfähige Ausschüttung zu bieten. Gerade im Hinblick auf das Zinsniveau agieren wir hier mit Augenmaß.“

ZUSAMMENGEFASST

Nichts ist so erfolgreich wie der Erfolg, und wer vor 30 Jahren in den Merck Finck Stiftungsfonds investiert hatte konnte mit der alten Kostolany-Weisheit mit dem Kaufen und 30 Jahre schlafen nichts falsch machen. Da nun bereits einige Jahre Niedrigzinsen Realität sind kann man feststellen, dass das sehr defensive Konzept des Stiftungsfonds auch in diesem Umfeld trägt. Am Nachhaltigkeitskonzept des Merck Finck Stiftungsfonds muss offensichtlich noch gefeilt werden, denn wenn RWE durch den ESG-Filter schlüpft kann der nicht sonderlich streng sein – das gilt prinzipiell auch für Siemens, diese Aktie ist in strengen ESG-Regimes nicht vertreten. Aber so ist das eben mit Vätern, sie schöpfen aus der Ruhe und Erfahrung ihre Kraft.