Als ich gestern auf dem Weg zum Münchner Stiftungstag an der U-Bahn-Station Marienplatz kurz auf den nächsten Zug warten musste, stand ich gegenüber eines Infomonitors. Dort wurden in dem Moment drei Tipps gezeigt, die jeder in der Corona-Krise beherzigen sollte: ausgiebig Hände waschen, in den Ellbogen niesen und nicht ins Gesicht fassen. Das brachte mich auf die Idee, mal über drei Tipps für das Stiftungsvermögen nachzudenken. Denn das was ich zum 9ten März schrieb, ist fast schon wieder Schnee von gestern.

Händewaschen hilft gegen die Übertragung des Corona-Virus, nicht jedoch gegen einen Börsencrash. Es geht nicht darum, irgendwelche Mittel anzuwenden, um einem Problem Herr zu werden, sondern es geht darum, die richtigen Mittel anzuwenden. Im Falle des umherwabernden Corona-Virus sind es eben jenes intensive Händewaschen, das In den Ellbogen niesen und das Vermeiden von Griffen in das Gesicht, die der Verbreitung des Virus relativ effektiv begegnen. Übertragen auf die Verwaltung des Stiftungsvermögens bedeutet dies, sich als Stiftung jetzt nicht hektisch mit Märkten, Wachstumsaussichten, Notenbankaufkaufprogrammen und Gewinnwarnungen zu befassen, sondern entlang eines kleinen Kriterienraster die Kapitalanlage durchzuprüfen, ob sie für so einen Crash-Fall die passenden Antworten parat hat.

WAS MACHT EINE STIFTUNG MIT DEM GUTHABEN AUF DEM GIROKONTO?

Sprich: Ob die Anlagestrategie, oder im Falle eines Fondsportfolio, die Anlagestrategien in der Lage sind, einem kollabierenden Kapitalmarkt etwas entgegenzusetzen. Es gilt, das übergeordnete Bild im Auge zu behalten. Im Übrigen erzählte mir auf dem Münchner Stiftungstag ein Stiftungsvorstand bei Leberkäse und Kartoffelsalat, dass er sich weniger um die Aktienseite sorge, denn diese erhole sich schon wieder, wie in den letzten 55 Jahren auch, in denen er an der Börse bereits aktiv sei. Ihn bereite eher der Strafzins Sorgen, denn dieser fiele auf das Guthaben auf dem Girokonto an. Es bräuchte ein gutes Cashersatz-Portfolio, vielleicht ein zwei Geldmarktfonds, in die er investieren könne, um dem Strafzins zu entgehen. Zugegeben, dieser Stiftungsvorstand ist ein erfahrener, ihm ist völlig klar, was es heißt, die drei Tipps zur Corona-Vorsorge auf das Stiftungsvermögen zu übertragen.

REGEL NUMMER 1: KENNE DEIN ANLAGEZIEL

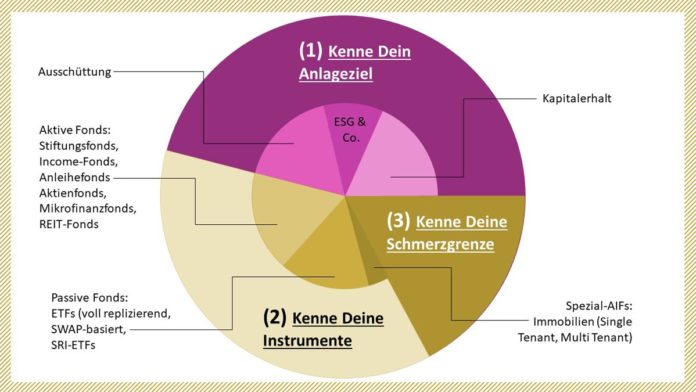

Denn in diesem ‚übertragen auf die Verwaltung des Stiftungsvermögens‘ stecken letztlich drei Regeln, die ganz grundsätzlicher Natur sind, die einen Handlungsrahmen vorgeben, und die nicht gänzlich neu sind. Wie eben der Tipp mit dem Hände waschen auch nicht. Der erste Tipp bzw. die erste Regel ist dabei ganz einfach: Kenne Dein Anlageziel. Eine Stiftung sollte ihr Anlageziel relativ genau kennen, sie sollte wissen oder irgendwie umreißen, was das Ziel der von ihr realisierten Kapitalanlage ist.

Eines dieser Ziele kann ein bestimmter ordentlicher Ertrag sein, von beispielsweise 3% nach Kosten. Ein anderes Ziel kann der Aktienanteil sein, also eine Zielquote, wieder ein anderes Ziel kann sich auf den Themenkomplex Nachhaltigkeit bzw. ESG beziehen, die Stiftung würde hiernach entsprechend vor allem solche Anlagen präferieren, die Nachhaltigkeit in ihrer Investmentpolitik fest verankert haben. Ein Ziel kann auch sein, nicht mehr als 1,5% für die Verwaltung des Stiftungskapital ausgeben zu wollen. Diese Ziele gilt es an einer Stelle mal zu eruieren und niederzuschreiben, denn danach lässt die Verwaltung entsprechend steuern.

REGEL NUMMER 2: KENNE DEINE INSTRUMENT

Bei diesem „Steuern“ kommt die Regel Nummer 2 ins Spiel: Kenne Dein Instrument. Wir halten ja die Delegation an Fonds für einen aus Stiftungssicht sehr geeigneten Weg, das haben Sie sich aus unserer FondsFibel (www.fondsfibel.de) herauslesen können. Die Fondsanlage für Stiftungen macht auch deshalb so viel Sinn, weil ein Anlageziel sehr granular umgesetzt werden kann, und weil ich auch auf verschiedene Strategien, die auf das Anlageziel meiner Stiftung einzahlen, zurückgreifen kann. Bei Fonds gilt es nun, einmal zu wissen, welcher Art Fonds er ist – aktiv oder passiv –, welche Ausschüttungspolitik er verfolgt, wie das Konzept gestrickt ist, ob stiftungsspezifisch informiert wird und ob es einen Ansprechpartner für Stiftungsbelange gibt. Genau danach haben wir den Club der 25 stiftungsgeeigneten Fonds ausgewählt, und dabei auch reine Rentenfonds wie den SWUK Renten Flexibel ausgewählt.

AUF DEN PUNKT, SO MUSS DAS SEIN

Jetzt, inmitten der Corona-Wirren, zeigt sich, dass die Wahl eine richtige war, denn mit dem Fondsmanager des SWUK Renten Flexibel sprachen wir über sein Agieren in dieser inzwischen sehr ernsten Krise. Die Antworten fielen so aus, wie Stiftungen sich das wünschen: klar und präzise. Gerade für die Rentenseite ist derlei für Stiftungen im Moment Gold wert. Auf die Frage, wie Peter Schneider in der ersten Corona-Woche im Portfolio reagiert hat, antwortete er: „Das von uns beobachtete „Risikobarometer“, der Volatilitätsindex (VStoxx), überschritt in der Woche vom 21ten zum 25ten Februar ein Level von 20, was zu ersten Vorsichtsmaßnahmen führte. Da das Corona-Virus auch eine Bedrohung für Europa wird, haben wir Unternehmensanleihen mit niedrigem Rating und Nachranganleihen angefangen zu reduzieren. Das durchschnittliche Rating aller im Fonds gehaltenen Anleihen liegt bei A-.“ Auf die Frage, was ein weiterer Anstieg der Volatilität auf ein Level von über 30 bedeutete, meinte Peter Schneider: „Wir haben konsequent die Quote an Fremdwährungsanleihen von 18,8% auf 8,3% heruntergefahren.“ Ein solches Vorgehen, das auch klar verstanden werden kann, führt dazu, dass Stiftungen das Doing in einem Fonds gerade in einer extrem schwierigen Phase gut nachhalten können, sie verstehen, was im Fonds passiert, wenn es derart klar ausgesprochen wird.

TROTZREAKTION UNANGEBRACHT

Übrigens: Einen zweiten Rentenexperten haben wir gebeten, mit uns seine Einschätzung der Lage an den Märkten zu teilen: Gerhard Rosenbauer, Geschäftsführer von Avana Invest. Der in München ansässige Vermögensverwalter betreut und berät zahlreiche Stiftungen vor allem auf der Rentenseite. Zum aktuellen Geschehen meint er allgemein: „Meines Erachtens sind Trotzreaktion, wie beispielsweise „jetzt erst recht“ unangebracht. Wenn man die Börsenentwicklungen der vergangenen Jahrzehnte Revue passieren lässt, so ist zu konstatieren, dass nach solchen Korrekturen es einige Zeit bedarf damit bei den Kursnotierungen von Aktien und Indices ein Boden gefunden wird. Denn eine weitere Verkaufswelle kann nicht ausgeschlossen werden. Insbesondere dann, wenn es bei vielen börsennotierten Unternehmen, aufgrund der wirtschaftlichen Lage, zu Dividendenreduzierungen oder gar Dividendenausfällen kommt. Da schadet es nichts, auch mal vier Wochen ins Land gehen zu lassen und die Situation aufmerksam zu verfolgen.“

STUFENWEISE AUFSTOCKEN

Auf die Frage, was er machen würde, wenn sich die Lage beruhigt, hat er eine nachvollziehbare Antwort: „Sollte es zu einer Beruhigung kommen, dann können Aufstockungen in bestehenden Engagements vorgenommen werden. Ich würde diese Aufstockungen in drei bis vier Tranchen vornehmen um von einer möglichen zweiten Welle nicht unangenehm überrascht zu werden.“ Und beim Thema High Yield-Anleihen, die mittlerweile durchaus auch in einigen Stiftungsfonds und -depots enthalten sind, gibt Rosenbauer zu bedenken: „Bei den sogenannten High Yield-Anleihen haben sich in diesem Umfeld die Risikoaufschläge erhöht. Die Kurskorrekturen belaufen sich in der Regel zwischen 5 % und 7 %. Allerdings sollte verstärktes Augenmerk daraufgelegt werden, welche Branchen von den gegenwärtigen Imponderabilien am stärksten tangiert werden um eventuelle Anpassungen vorzunehmen.“

Gerhard Rosenbauer war auch so frei, mir in einer Marktnotiz einen Comic beizufügen, der scheinbar seherische Fähigkeiten hatte. Eine Frage dazu: Erinnern Sie sich an den Asterix-Band „Asterix in Italien“ aus dem Jahr 2017? Wie hieß dort gleich nochmal in der französisch- und englischsprachigen Fassung der maskierte Bösewicht? Sie werden es erahnen: „Coronavirus“.

REGEL NUMMER 3: KENNE DEINE SCHMERZGRENZE

Womit wir bei Regel Nummer drei wären: Kenne Deine Schmerzgrenze. Wenn ich mein Ziel kenne und dazu ein fundiertes Bild der von mir präferierten Fonds bzw. Anlageinstrumente habe, dann muss ich für meine Stiftung noch eruieren, wo die Schmerzgrenze für Verluste liegt. Kann ich 30% Kursabschlag nicht verkraften, empfiehlt es sich, den Aktienanteil nicht zu hoch anzusetzen, oder aber in solch einem Fall eine Kaufmechanik in Gang zu setzen. Denn wer sich freimacht von der Marktpanik, der wird schnell erkennen, dass gute Anlagen in einer Panik oder einem Crash schlicht 30 oder 40% günstiger geworden sind. Nur muss ich dann dort eben durch, ich muss mich davon freimachen und meine Schmerzgrenze überwinden. Im Fußball würde man sagen, man muss dorthin wo es wehtut, an der Börse heißt, man solle kaufen wenn andere ängstlich sind (und – der Vollständigkeit halber – verkaufen wenn andere gierig sind).

Für eine Stiftung hat die Schmerzgrenze aber zwei Aspekte. Einmal den reinen Kursverlust, und zum anderen das Niveau der Ausschüttungen. Wie Gerhard Rosenbauer völlig zutreffend skizziert, muss in wirtschaftlich schwierigen Zeiten ggf. mit Dividendenkürzungen oder gar Dividendenausfällen gerechnet werden. Das tangiert natürlich zur Gänze den ordentlichen Ertrag einer Stiftung, umso mehr als dass auf der Rentenseite auch vielerorts Ebbe herrscht. Entsprechend sollten sich Stiftungsverantwortliche mit zwei Schmerzgrenzen auseinandersetzen. Einmal dem Kursrücksetzer und einmal dem möglichen Rückgang bei den ordentlichen Erträgen. Um es deutlich zu sagen: Es muss nicht zur Dividendenkürzungen kommen, und wenn in einem Fonds ein zwei Unternehmen Kürzungen vornehmen ist das auch nicht unendlich schlimm, aber eine Idee davon zu haben, wie eine Stiftung auf solch eine Realität reagiert, das schadet nie.

ZUSAMMENGEFASST

Ich wasche mir täglich mehrmals ausgiebig die Hände, ich niese in den Ellbogen und meide Griffe in mein Gesicht. Damit versuche ich meinen Beitrag zu leisten, das Risiko einer Übertragung des Corona-Virus so weit es irgend möglich ist für mich und mein Umfeld zu reduzieren. Es sind diese drei Regeln, die mir dabei helfen. Genauso können es Stiftungen halten, wenn sie ‚Kenne Dein Ziel‘, ‚Kenne Deine Instrumente‘ und ‚Kenne Deine Schmerzgrenze‘ als ganz grundsätzliche Grundregeln für die Verwaltung ihres Stiftungsvermögens im Auge haben. Diese drei Regeln sind keine Garantie, in jeder Marktphase die perfekten Ergebnisse zu liefern, aber wer weiß, wohin er will, wer seine Mittel und Weg dafür kennt und auch die dazu gehörigen Grenzen, der agiert besser weil mündiger. Egal in welchem Umfeld.