Was wäre ein James Bond-Film ohne Q, den kultigen Tüftler tödlicher technischer Finessen, der das Risiko für den Agenten im Dienst Ihrer Majestät senkt? Auch ein durchaus als Stiftungsfonds zu bezeichnender Fonds setzt auf den Q-Faktor, um das Risiko zu begrenzen. Sein Name: Global Income, pardon, TBF Global Income. Wir wissen nicht, ob das Fondsmanagement den Martini gerührt oder geschüttelt bevorzugt, aber TBF nutzt Q als Risikomodell im Dienst Ihrer Anlegerschaft. Und das sehr erfolgreich, denn in den vergangenen 10 Jahren wurde im Schnitt eine Rendite von mehr als 3,5% p.a. erreicht. Aktuell (Stand 18.6.) liegt der Fonds trotz Corona sogar YTD im Plus.

Der TBF Global Income ist als vermögensverwaltender Mischfonds konzipiert, der den Fokus auf Unternehmensanleihen mit attraktiver laufender Verzinsung setzt und Wandel- und Staatsanleihen beimischt. Die Aktienquote ist auf 25% begrenzt, damit geht der Fonds grundsätzlich als Stiftungsfonds „durch“. Die Anleihestrategie liefert regelmäßig Mehrwert dank „Corporate Action“-Ansatz, erläutert TBF-Geschäftsführer Dirk Zabel. Heißt: Das Fondsmanagement sucht gezielt Unternehmen aus, bei denen eine erhöhte Chance für Kursanstiege ausstehender Anleihen aufgrund von Rating-Upgrades, vorzeitigem Anleiherückkauf oder einer Übernahmesituation besteht. Jüngere Beispiele der erfolgreichen Umsetzung sind der Kauf von Anleihen von Sprint/T-Mobile US, Dell und auch Western Digital, die sich bereits positiv entwickelt haben und bei denen weitere kurstreibende Action absehbar ist.

WÄHRUNGEN UND WANDELANLEIHEN IM PORTFOLIO

Die taktischen und strategischen Erwägungen bei Wandelanleihen basieren auf den Unternehmensanalysen. „Wenn wir hier einen positiven Trigger auf der Aktienseite haben und eine Wandelanleihe sehr günstig und unter pari kaufen können, dann kann diese auch für ein Investment in Betracht kommen. Wir hatten dies jüngst bei einem Kreuzfahrtanbieter und haben uns für wenige Wochen in deren Wandelanleihe platziert; und anschließend mit einem sehr deutlichen zweistelligen Gewinn verkauft. Häufig sind Wandelanleihen eher taktische Allokationen.“ Bei den Währungsanleihen kommen verschiedene Aspekte in Betracht, denn Staatsanleihen sind für TBF ebenfalls taktische Investments. Im Vordergrund stehen Sicherheit und Diversifikation – „so sind wir zum Beispiel in Norwegische Staatsanleihen investiert, da wir hier einen positiven Blick auf die Entwicklung haben“ erklärt Zabel.

ERTRÄGE SPEISENN SICH AUS VERSCHIEDENEN QUELLEN

Grundsätzlich werden stabile Erträge also aus verschiedenen Alphaquellen wie den Kupons, Corporate Action, Stockpicking und auch marktneutralen Strategien vereinnahmt. Das Zauberwort heißt hier Flexibilität, denn der Fonds kann zu 100% in Anleihen investieren, bei Bedarf aber auch bis zu 25% in Aktien. Die Aktienauswahl erfolgt wie der Fondsname schon sagt mit globalem Ansatz bottom up nach den besten Ideen des hauseigenen Researches. Marktneutrale Strategien bedeutet, dass Positionierungen in Aktien mit Short-Positionen im Index begleitet werden. Der TBF Global Income ist ein Stiftungsfonds, der handwerklich auf der Höhe der Zeit ist.

Q-FAKTOR ALS ERFOLGSGARANT

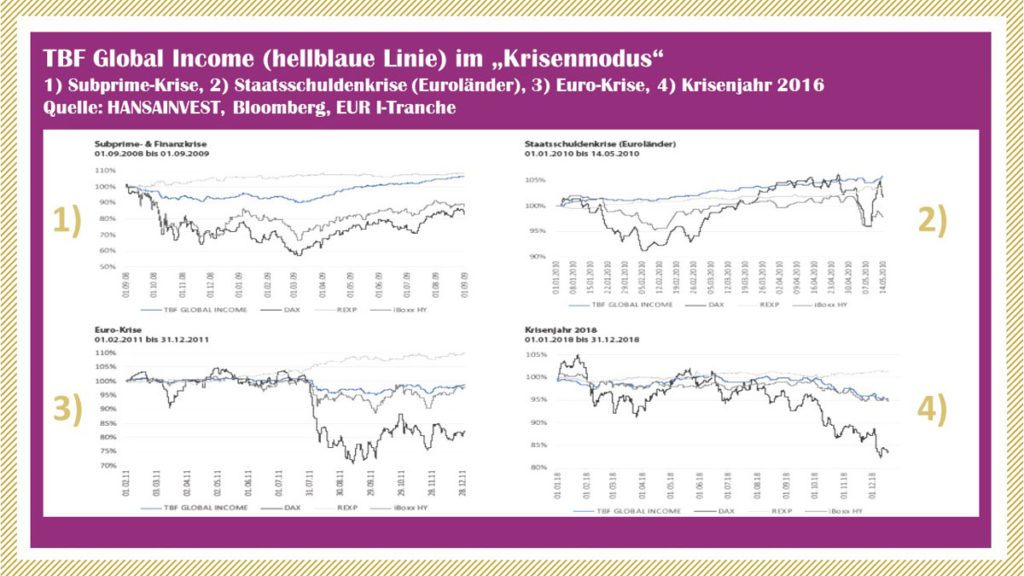

Das Wann, Wie und in welchem Umfang wird auf Basis des Risikomodells, dem so genannten Q-Faktor, entschieden. Er bildet die Grundlage für die Einschätzung der Marktsituationen, den Investitionsgrad des Portfolios sowie die erforderliche Absicherung. „Damit ist der Q-Faktor, neben der Einzeltitelselektion und der strategischen Allokation, einer unserer Erfolgsgaranten für eine risikoadjustierte Rendite“ so Zabel. Das Besondere des TBF-Modells sei der Verzicht auf Schwarz-Weiß-Denken. Bei verbreiteten Risikomodellen würden Kauf- und Verkaufssignale generiert. Anders beim Q-Faktor: Die Modelle ermöglichen eine Mehrzahl an Schritten, um Positionen Auf- bzw. Abzubauen, ob als Absicherung oder als Einzelwert.

Der „rollierende“ Q-Faktor errechnet eigenständig Marken, an denen Positionsveränderungen vorgenommen werden müssen. Es werden Stopp-Marken im Q-Faktor definiert, die beim Unterschreiten eine erste initiale Sicherungsquote auslösen. Beim Unterschreiten der finalen hinterlegten Marke wird das komplett investierte Kapital des Fondsvermögens gesichert. Erst beim Überschreiten errechneter Marken auf dem Weg nach oben werden diese Sicherungen in mehreren Schritten aufgelöst. Ebenfalls werden die Sicherungen aufgelöst, wenn der dynamische Q-Faktor die dreifache Standardabweichung nach unten erreicht. Seit 1960 ist dies lediglich 46mal eingetreten, durchschnittlich also einmal alle 18 Monate. „Beim TBF Global Income liefert der Q-Faktor also eine Orientierung, aus welcher eine diskretionäre Entscheidung abgeleitet wird.“

VERGABE DES FNG-SIEGELS STEHT BEVOR

Der gesamte Investmentprozess beachtet ESG-Standards, derzeit läuft die Zertifizierung zum FNG-Siegel, das zum Jahresende verliehen werden soll. Das Screening und die Analyse der Unternehmen sowie das laufende Monitoring werden in der neu geschaffenen ESG-Abteilung geleistet. TBF zählt zu den Unterzeichnern der Principles for Responsible Investment (UNPRI) der Vereinten Nationen. Hierbei wird auf Daten von MSCI ESG, Bloomberg und den Berichten der Unternehmen selbst zurückgegriffen. Die Screens umfassen in einem ersten Schritt global anerkannte Normen, wie zum Beispiel den UN Global Compact (United Nations) oder die ILO Fundamental Principles (International Labor Organization) sowie die Mindestausschlusskriterien für das FNG Siegel (Forum Nachhaltige Geldanlage).

EIN STIFTUNGSFONDS BRAUCHT EINEN ESG-ANSATZ

Zusätzlich gibt es tägliche und wöchentliche Updates an alle Portfoliomanager zu Ratingänderungen, Kontroversen oder generellen ESG-Themen. „Die ESG-Abteilung selbst agiert hierbei unabhängig vom Portfoliomanagement, um so die Vermeidung von Interessenkonflikten und die notwendige Objektivität der Analysen sowie des Monitorings sicherzustellen“ betont der Geschäftsführer. Da die Kriterien ganz grundsätzlich für alle Portfoliobestandteile Anwendung finden wurden bereits in 2019 die zuvor gehaltenen US-Staatsanleihen verkauft.

CORONA-KRISE GENUTZT

Der TBF Global Income hat als erstes Ziel eine konstante Ausschüttung in Euro je Anteil bei überschaubarem Risiko zu liefern so wie das Stiftungsfonds bzw. stiftungsgeeignete Fonds zuvorderst liefern müssen. „Da wir mit ausreichend Cash und Staatsanleihen in die Corona-Krise gegangen sind, konnten wir den März und auch April für gezielte Käufe bei hochattraktiven Unternehmensanleihen nutzen. Für die kommenden Jahre sehen wir Stand heute keine Gefahr für die konstanten Ausschüttungen,“ sagt Zabel. Ausschüttungsfähige Reserven seien „in ansehnlicher Höhe“ im Fonds vorhanden, auch etwas, das der TBF Global Income so manch anderem Stiftungsfonds voraus haben dürfte.

CORPORATE ACTION AUCH IN CORONA-ZEITEN AUSSICHTSREICH

Generell sieht TBF eine Chance, dass durch die wirtschaftlichen Folgen von Corona vermehrt M&A-,Aktivitäten starten, was dem Ansatz der „Corporate Action“ entgegenkommt. Durch die Corona-Krise werde es zwei Arten von Übernahmen geben: Jene, die eventuell aus bereits angestrebten Übernahmen finalisiert werden und zum anderen diejenigen, die entstehen, weil die aktuelle Muttergesellschaft veräußern muss um Liquidität zu generieren. „Beides können natürlich auch Fälle für unseren Kernansatz bei Unternehmensanleihen sein – wenn Opportunitäten entstehen und unsere internen Analysen grünes Licht geben, nutzen wir derartige Opportunitäten. Im Gegenzug muss aber wie zuvor das Ausfallrisiko analysiert werden. Wenn sich hier Gefahren ergeben, werden wir nicht tätig bzw. würden eine bestehende Position wieder verkaufen.“

SCHNELLE UND STARKE ERHOLUNG

Klar ist: Die kommenden Monate werden bewegt, denn „tatsächlich scheinen derzeit schon wieder rationale Entscheidungen und Bewertungen in den Hintergrund zu geraten. Wir hatten eine sehr schnelle und sehr starke Erholung aus dem Tief im März heraus und nahen den Allzeithochs.“ Insbesondere die Unternehmensergebnisse spiegelten dies allerdings nicht in der Breite wider. Zudem habe es jüngst eine kleine Sektorenrotation aus Tech- in Industriewerte gegeben. „Wir konnten mit dem TBF Global Income die jüngste Erholungsphase sehr gut mitnehmen und stehen somit Gewehr bei Fuß hier das Risiko aus dem Fonds zu nehmen bzw. eben diesen defensiver aufzustellen, sofern sich der Trend nicht weiterentwickelt.

ZUSAMMENGEFASST

Für einen defensiven Portfoliobaustein bietet der Fonds sehr guteAusschüttungsbeträge, stabiler sogar als so mancher klassischer Stiftungsfonds. Und das Management hat gezeigt, dass die grundsätzliche Ausrichtung zusammen mit dem Q-Faktor und gekonntem Handwerk insbesondere in Krisenzeiten Stabilität erreicht (siehe Grafik). Ein klassischer Stiftungsfonds also, dessen zehnjähriger track-record auch kritische Stiftungsgremien überzeugen dürfte.