Die USA sind im Moment nicht gerade zu beneiden. Die (eigenen Angaben zufolge) größte Nation der Welt geriert sich momentan wie die kleinste Bananenrepublik, ein irrlichternder Präsident müht sich nach Kräften, einen Weg zwischen Wirtschaftskrise und Wiederwahl zu finden. Mit diesem Führungspersonal haben sie Pech – aber glücklicherweise gibt es in den USA Menschen wie Warren Buffett, einen der erfolgreichsten Anleger aller Zeiten. Und dessen Buffett-Indikator ist insbesondere jetzt auch was für Stiftungen und ihr Stiftungsvermögen.

Schauen Stiftungsverantwortliche heute auf das Stiftungsvermögen, dann wird ihnen vielleicht Angst und Bange. Woher sollen künftig die ordentlichen Erträge kommen? Wie schaffen wir es, künftig bei solchen Crashs besser vorbereitet zu sein? Kriegen wir einen „Corona-Plan“ hin, also einen Plan dafür, wenn es an den Börsen knallt? Und was hilft es mir überhaupt langfristig, das Stiftungsvermögen richtig aufzustellen? So oder so ähnlich – könnte ich mir vorstellen – sehen die Fragen aus, die derzeit in den Stiftungsgremien kreisen. Zugegeben, all diese Fragen lassen sich auf zwei Seiten Papier nicht vollends beantworten, aber zumindest zur letzten haben wir etwas gefunden, was Stiftungen und deren Lenkerinnen und Lenker womöglich ganz behilflich sein könnte. Gesucht haben wir dafür in den USA, bzw. beim größten Anleger der Moderne, Warren Buffett. Ihm ist ein Anlage-Bias in die Wiege gelegt worden, der Stiftungen eigentlich gefallen müsste. Man muss an den USA nicht alles mögen, speziell nicht das, was die Führung dort derzeit vollführt, aber Buffett taugt schon als Vorbild.

Quelle: Rudolf Schuppler

BUFFETT INVESTIERT SEINE DUKATEN IN DEKADEN

Er investiert langfristig, so langfristig, dass er manche seiner Beteiligungen über viele Wirtschaftsdekaden hinweg hält. Also über Jahrzehnte, und das ist bei ihm die Regel. Aktien über Jahrzehnte zu halten, das ist auch ein Ansatz für Stiftungen, das passt mit ihrer DNA perfekt zusammen. Einschränkend muss jedoch gesagt werden, dass Buffett immer nur Aktien gekauft hat und ihm der ordentliche Ertrag, also die Dividende, erst einmal wurscht war. Stiftungen können so nicht agieren, sie müssen (oder sollten) in der Kategorie Allokation denken, also Bausteine zusammenfügen, die ihnen einen ordentlichen Ertrag liefern und sie zwischendurch nicht zu stark leiden lassen. Mit Aktien allein wäre das nicht zu schaffen, oder sagen wir, dies ist nur für Stiftungen mit einem extrem dicken Fell zu schaffen. Aber die erfolgreichsten Vorbilder bei der Verwaltung von Stiftungsvermögen beherzigen genau das, dass sie eben in verschiedene Assetklassen investieren und aus der Kombination heraus ordentliche Erträge „ziehen“ und gleichzeitig sukzessive den Stiftungsstock wachsen lassen.

ZU JEDEM ZEITPUNKT KAUFT BUFFETT NICHT

Genau das sollten sich alle Stiftungen zum Vorbild nehmen, vor allem aber den Aktienanteil, der in jedes Stiftungsvermögen hinein gehört wie Luft in einen Fahrradschlauch. Zum Vorbild taugt hier dann auch Warren Buffett ob seines Anlagestils – aber zu seinem Stil muss man eines wissen, und das kann für Stiftungen sehr wertvoll sein: Obschon er Aktien lange hält und hier und da auch mal eine Position glattstellt, kauft er sie nicht zu jedem Zeitpunkt. Er schaut sich das ganz große Bild des Marktes und dessen Bewertung an und zieht dafür ein Verhältnis zu Rate, das irgendwann im Jahr 2001 dann „Buffett-Indikator“ genannt wurde. Warren Buffett hatte damals mit Hilfe dieses Indikators darauf hingewiesen, dass die Bewertungen an den Börsen im Zuge des High-Tech-Booms der 90er Jahre astronomische Höhen erreicht hätten, und ihm die Phantasie fehlte, hier weiteres Aufwärtspotenzial zu erkennen bzw. abzuleiten. Er sollte Recht behalten, denn der Aktienmarkt kollabierte – und Buffett kaufte in diese Baisse hinein schubkarrenweise Aktien. Hätte er immer gekauft, also auch 1998, 1999 und 2000, es wäre seinem Depot nicht gut bekommen.

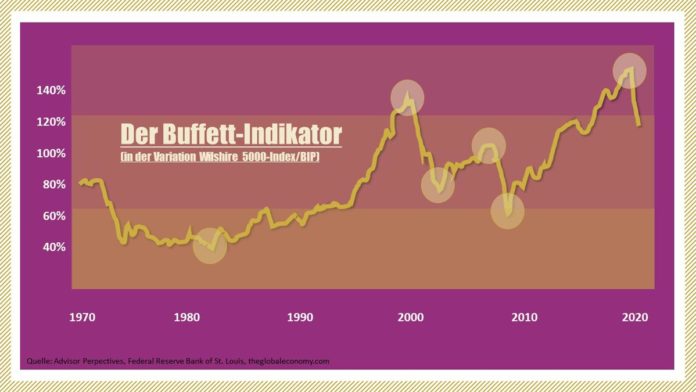

DER BUFFETT-INDIKATOR

Aber bleiben wir bei „seinem“ Indikator, dem Buffett-Indikator und wie er Stiftungen helfen kann. Buffett hat, um das Bewertungsniveau grob abzuleiten, die Marktkapitalisierung des gesamten Aktienmarktes ins Verhältnis zum Bruttoinlandsprodukt gesetzt, er teilt also die Marktkapitalisierung durch das Bruttoinlandsprodukt. Im historischen Durchschnitt der letzten 130 Jahre liegt der Quotient bei knapp unter 100%, das Bruttoinlandsprodukt war also stets etwas größer als der Börsenwert aller börsennotierten Unternehmen. Bis in die 80er Jahre hinein lag der Indikator sogar deutlich unter 100% und zeigte mit Werten um 50% an, dass die Börsen relativ günstig sind. Seit den 90er Jahren sind die Börsen demgemäß tendenziell teurer, zumindest in den USA, der Wert des Indikators liegt merklich oberhalb des historischen Durchschnitts. In der Finanzkrise 2008 und 2009 ging es jedoch wieder markant zurück, was eine günstige Bewertung des Aktienmarktes in den USA anzeigte. In einer Abwandlung wird der gesamte Aktienmarkt von Buffett auch gerne über den „Wilshire 5000-Index“ abgebildet.

USA NACH BUFFETT-INDIKATOR TEUER, DEUTSCHLAND GÜNSTIG

Kurz vor dem Corona-Crash notierten die Aktienmärkte bei mehr als 150% im Verhältnis zur Wirtschaftsleistung, woraus sich eine Überbewertung herleiten ließe. Durch den Corona-Crash liegt der Indikator wieder bei unter 140%, aber er deutet nach wie vor darauf hin, dass die Börsen nicht „sauber“ sind, zumindest nicht in den USA. Denn viele andere Aktienmärkte der Welt sind just jetzt auf einem Niveau, das langfristig eigentlich positive Erträge verspräche. Märkte wie China, Brasilien, Italien, Spanien, Polen, und ja, auch Deutschland, sind gemessen am Buffett-Indikator derzeit alles andere als teuer bewertet – und daher vielleicht jetzt erst recht eine Idee für das Stiftungsvermögen.

Die Marktkapitalisierung liegt hierzulande bei nur gut 50% des BIP, in der Vergangenheit waren Werte wie diese in den USA immer Kaufgelegenheiten, die es auch nicht allzu oft gab. Diese Aktienmärkte sind derzeit vielleicht ein Buffet mit günstigen Aktien, das Buffett gefallen dürfte. Beim Buffett-Indikator muss eingewendet werden, dass seine Schwäche die reine Momentbetrachtung ist, die für den Markt funktionieren mag, nicht jedoch für einzelne Werte. Außerdem wird das künftige Wachstumspotential, für das wiederum einzelne Werte stehen, im Indikator nicht sichtbar gemacht. Letztlich kann der Buffett-Indikator auch nicht als Timing-Instrument benutzt werden, denn wie lange eine Aufwärtsbewegung läuft, weiß vorab keiner.

STIFTUNGEN BEKOMMEN GROBE RICHTSCHNUR AN DIE HAND

Für Stiftungen kann der Indikator dennoch eine wichtige Hilfe sein, sagt er ihnen doch, wann sie eher nicht kaufen sollten, bzw. wann sie Abstand von einem Aktienengagement im jeweiligen Markt nehmen sollten und wann sie diesbezüglich Erwägungen anstellen sollten. Oder ob sie gegebenenfalls andere Märkte als etwa jenen in den USA stärker ins Auge fassen sollten. Der Buffett-Indikator kann Stiftungen also helfen, zur Aktienquote, die notwendigerweise existieren oder aufgebaut werden sollte, eine ganz grundsätzliche Orientierung zu bekommen, also ob ein Markt insgesamt eher günstig oder eher teuer ist. Stiftungen, die eine Aktienquote ihr Eigen nennen, könnten gemessen daran ihre Aktienquote optimieren und in die eher günstig bewerteten Aktienmärkte umschichten. Solche Stiftungen, die eine Aktienquote aufbauen wollen, könnten den Buffett-Indikator als Taktgeber heranziehen, wann sie eben genau auf jeden Fall nicht kaufen. Denn wer zu teure Aktien nicht zum falschen Zeitpunkt kauft, der vermeidet schon mal einen der gravierendsten Kardinalfehler.

Genau das aber sollte Maßgabe einer jeden Stiftung sein: Wenn sie kauft, sollte sie das nicht blind, sondern begründbar tun. Für die Stiftungsvorstände heißt das ja auch, sich unangreifbar zu machen, wenn eine Entscheidung einmal nicht das gewünschte Ergebnis geliefert hat – denn gekauft wurde so, dass das Wohl der Stiftung auf jeden Fall im Fokus stand. Der Buffett-Indikator kann auch sehr schön in die Dokumentation der Anlageentscheidung aufgenommen werden: Er sollte zwar nicht die alleinige Basis für eine Anlageentscheidung sein, aber er kann der Ausgangspunkt sein, ein Aktienengagement ganz grundsätzlich zu unterfüttern.

BUFFETT-INDIKATOR AUF STIFTUNGSFONDS ÜBERSETZT

Bezogen auf Stiftungsfonds oder stiftungsgeeignete Fonds könnte es ratsam sein, den Buffett-Indikator mal auf die Fonds anzuwenden, also die Aktienquote dahingehend zu untersuchen, in welchem Bereich sich die Märkte, in denen die Aktien gekauft wurden, bewegen. Übersetzen wir das Ganze einmal auf den BKC Treuhand Portfolio, der zu 15% in Aktien investieren kann. Derzeit werden hier ein Drittel in den USA investiert, gut 1% in Großbritannien, Deutschland, Kanada, den Niederlanden und Finnland – also in ausreichend Ländern, die gemessen am Buffett-Indikator günstiger sind als die USA und damit über mehr Aufwärtspotenzial verfügen dürften. Übrigens ist in diesen Ländern auch die Dividendenrendite im Schnitt teils merklich höher als in den USA.

Einen zweiten Übersetzungsversuch machen wir beim Commerzbank Stiftungsfonds. Dieser kann bis zu 25% in Aktien allokieren, hier dominieren dann doch US-Titel. Allerdings, und das liest sich positiv aus dem Halbjahresbericht heraus, sind deutsche Aktien auch recht präsent, die der Blick auf den Buffett-Indikator als günstig herausstellt. Gleiches gilt für spanische, britische und niederländische Aktien, die ebenfalls im Commerzbank Stiftungsfonds enthalten sind, die aber, nimmt man Buffett Maßstab zu Hilfe, höher gewichtet sein müssten. Beim TBF Global Income wiederum dominieren auf der Aktienseite klar US-Aktien, aber qasi als Gegengewicht bringen Aktien aus Deutschland, Norwegen, den Niederlanden und Japan, allesamt günstiger bewertet aufgehend vom Buffett-Indikator, auch ordentlich was mit auf die Waage. US-Aktien muss man nicht verkaufen, solange ausreichend günstige Titel mit potenziell mehr Aufwärts- und Dividendenmomentum im Depot enthalten sind.

Im Kames Global Diversified Income wiederum sind auch US-Aktien in der Aktienquote von ca. 30% enthalten, aber weit weniger stark gewichtet. Hier sind es Aktien aus günstig erscheinenden europäischen Ländern und Großbritannien sowie solche aus Asien (außer Japan), die das Aktienengagement im Fonds prägen. Besonders asiatische Titel könnten eine neue Hausse im neuen Jahrzehnt anführen, da die dortigen Märkte nicht teuer sind, und da Asien im Vergleich zu Europa oder Amerika die prosperierendere Region sein dürfte. Dem Buffett-Indikator folgend ist die Aktienseite beim Kames-Fonds damit womöglich besser gerüstet für die kommenden Jahre als bei anderen Stiftungsfonds oder stiftungsgeeigneten Fonds.

ZUSAMMENGEFASST

Durch den Corona-Crash liegen einige Aktienmärkte wie auf einem Buffet für Warren Buffett zum Kaufen bereit. Sicherlich, mancher wird einwenden, dass der Crash womöglich noch ein zweites Bein ausbildet – wer aber den Buffett-Indikator als grobe Richtschnur für ein Aktieninvestment heranzieht, der kommt an einigen Ländern auf der Aktienseite nicht vorbei. Vielleicht achten Stiftungen ja bei Stiftungsfonds und stiftungsgeeigneten Fonds künftig etwas mehr auf dieses Detail, denn wenn sie Aktien kaufen oder eine Aktienquote aufbauen, dann sollten sie Buffett im Hinterkopf haben. Der kauft nicht zu allen Zeiten, sondern eben vor allem in einer Buffetsituation.