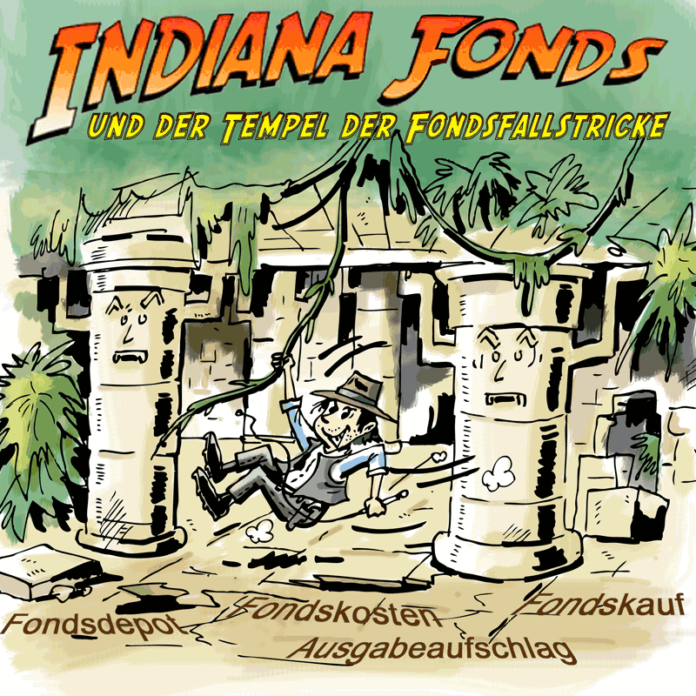

Wenn Indiana Jones früher in Tempeln nach Schätzen gesucht hat, ging hier eine Falltür auf und schoss dort ein Giftpfeil aus der Wand. Viele dieser Szenen schrieben Filmgeschichte, auch weil der Held die Fallstricke mit Hirn und Herz meisterte. Genau um dieses Meistern geht es für Stiftungen auch beim Fondskauf, denn es lauern durchaus hier und da einige Fallstricke. Eine Peitsche brauchen Stiftungsverantwortliche hier dann dennoch nicht, einen kühlen Kopf dagegen schon.

FALLSTRICK NUMMER 1: der Ausgabeaufschlag

Frage aus Stiftungssicht: Wie bekomme ich den Ausgabeaufschlag bei einem Fonds weg?

Antwort: Sogenannte I-Tranchen werden häufig bereits direkt ohne Ausgabeaufschlag angeboten. Stiftungen sollten als Anleger mit NV-Bescheinigung auf jeden Fall danach fragen, ob sie Zugang zu diesen Tranchen bekommen. Hier sind übrigens auch die Verwaltungskosten reduziert, im Gegenzug sind aber die Mindestanlagesummen sehr hoch. Eine Alternative können – je nach individueller Anlageentscheidung – auch sogenannte stiftungsgeeignete Fonds oder zum Beispiel ganz klassische, vermögensverwaltende Mischfonds sein. Auch Income-Fonds können hierzu gezählt werden. Bei diesen Fonds oder auch bei der Retailklasse von Stiftungsfonds wird dann bei Banken und Sparkassen allerdings in der Regel der berühmte Ausgabeaufschlag erhoben. Und hier kommt dann unser Service ins Spiel: Bei FondsDISCOUNT.de finden Stiftungsverantwortliche alle gängigen (Stiftungs-)Fonds ohne diese Verkaufsprovision, die immerhin mit üblicherweise 5% der Anlagesumme zu Buche schlagen würde. Unser Service ist dabei komplett kostenlos. Zudem ermöglichen wir es den meisten Stiftungen, auch I-Tranchen zu zeichnen ohne das Mindestvolumen mitbringen zu müssen, da wir unsere Anleger bündeln können. Die einzige Bedingung, um von unseren Rabatten zu profitieren: Das Depot muss über uns geführt werden, unsere Sonderkonditionen werden dann automatisch hinterlegt und der Ausgabeaufschlag entfällt sofort bei jedem Fondskauf. Sie sehen: Das funktioniert ganz einfach, ohne versteckte Kosten! Unser Service umfasst allerdings keine Beratung, das heißt, die Stiftung muss sich z.B. über die FondsFibel, RenditeWerk oder andere Informationsquellen selbst über geeignete Fonds informieren. Über uns lässt sich die individuell getroffene Anlageentscheidung dann kostengünstig umsetzen. Grundsätzlich gilt: Keine Stiftung muss heute noch Ausgabeaufschlag bezahlen.

FALLSTRICK NUMMER 2: die Infrastruktur

Frage aus Stiftungssicht: Wie gehe ich da als Stiftung ran, wie finde ich das für mich passende Depot?

Antwort: Wir arbeiten seit vielen Jahren mit leistungsstarken Depotbanken zusammen und bieten für unterschiedliche Anlegertypen das passende Depot. Vorab sollte man sich überlegen: Welche Art von Wertpapieren möchte ich vorwiegend verwahren, plane ich viele Trades und Orders oder möchte ich eher eine Buy-and-Hold-Strategie umsetzen und welche Anlagesumme plane ich in etwa? Wir haben ein Hilfe-Tool entwickelt, das diese Parameter berücksichtigt und das jeweils günstigste Depot anzeigt (FondsDISCOUNT.de-Depotvergleich). Wer sich unsicher ist, kann sich unseren Service natürlich auch gerne von unseren Mitarbeitern erklären lassen – denn jeder Kunde hat bei uns im Haus einen persönlichen Ansprechpartner, der zwar keine Anlageprodukte empfiehlt, aber für Fragen rund um unser Angebot und die Abwicklung sehr gerne zur Verfügung steht. Wenn die Entscheidung dann getroffen ist, ist das Depot in wenigen Schritten eröffnet, das funktioniert mittlerweile ganz bequem online. Die Unterlagen müssen dann nur noch ausgedruckt und unterschrieben an uns geschickt werden, wir kümmern uns um den Rest.

FALLSTRICK NUMMER 3: der Depotwechsel

Frage aus Stiftungssicht: Auf was muss ich als Stiftung beim Depotwechsel achten?

Antwort: Stiftungen, die beispielsweise von unseren Sonderkonditionen profitieren möchten, aber bereits ein Depot bei einer Bank führen, die nicht zu unserem Partnernetzwerk zählt, sollten auf ein paar Dinge achten. Voraussetzung für den Depotübertrag ist zunächst, dass sowohl das bestehende, als auch das neue Depot aktiv sind. Daher: Eröffnen Sie das neue Depot bereits rechtzeitig bevor Sie mit Ihren Wertpapieren umziehen. Die Übertragung Ihrer Wertpapiere in das neue Depot teilen Sie entweder direkt bei Depoteröffnung der neuen Depotbank mit oder Sie beauftragen Ihre bisherige Depotbank. Die Kündigung des alten Depots ist übrigens kostenlos, Fremdkosten etwa für ausländische Lagerstellen müssen im Preis-Leistungsverzeichnis aufgeführt sein. Grundsätzlich ist ein solcher Depotwechsel reine Routinesache – kann aber je nachdem doch eine gewisse Zeit in Anspruch nehmen. Auch das sollte bedacht werden. In dem Fall, dass die Stiftung bereits ein Depot bei einer unserer Partnerbanken führt, FondsDISCOUNT.de aber noch nicht als Vermittler hinterlegt ist, genügt ein sogenannter Vermittlerwechsel. Dieser Vorgang ist in wenigen Schritten erledigt und die Stiftung profitiert sofort von unseren Sonderkonditionen.

FALLSTRICK NUMMER 4: die Fondskosten

Frage aus Stiftungssicht: Welche Kosten außer der TER muss ich als Stiftungsverantwortlicher noch kennen, um einen Fonds diesbezüglich einschätzen zu können?

Antwort: Die TER (Total Expense Ratio, dt. Gesamtkostenquote) gibt einen guten Überblick, was der Fonds insgesamt kostet. Wer in die Unterlagen schaut, findet darüber hinaus noch Angaben zu den einzelnen Kostenblöcken. Die Verwaltungsgebühr etwa ist jährlich fällig. Bei Aktienfonds liegt der Satz in Regel zwischen 0,5 und 1,5%, ebenso bei Rentenfonds. Offene Immobilienfonds können bis zu zwei Prozent verlangen. Liegt die Gebühr über diesen Durchschnittswerten, muss man sich überlegen, ob der Fonds dies wert ist, also ob der Fonds eine entsprechend höhere Performance nach Kosten bringt. Bei Insti-Tranchen für Großanleger sind die Verwaltungskosten aber meist reduziert. Interessant ist auch ein Blick auf die sogenannte Performance-Gebühr: Manche Fonds vergüten damit die besondere Leistung des Fondsmanagers – etwa, wenn eine selbst gesetzte Performance-Marke übertroffen wird. Was hier berechnet wird, ist ganz unterschiedlich. Stiftungen sollten nach Möglichkeit Fonds ohne diese Performance-Gebühr (im Factsheet oft als Performance-Fee ausgewiesen) bevorzugen. Fest steht: Alle Kosten muss der Fonds erst wieder verdienen, damit der Anleger etwas davon hat. Dennoch sollte man bei der Prüfung der Fonds immer ein Auge auf die Performance und Schwankungsbreite des Produkts haben und nicht „nur“ auf die Kosten. Denn ein Produkt, das nach Kosten 10% p.a. mehr Rendite bringt, obwohl es 2% p.a. teurer ist, ist mir lieber als das günstigere Produkt, welches mir nach Kosten eine geringere Rendite erwirtschaftet. Gleiches gilt bei den Risikoparametern. Und fest steht auch: Die Hürden im Kopf, die auch bei Stiftungsverantwortlichen durch die Kosten gezogen werden, sind zu überwinden, müssen überwunden werden. Denn aus Kostengründen einen Fonds nicht zu kaufen obwohl er stiftungsgeeignete Ergebnisse liefert, ist nicht zielführend.

ZUSAMMENGEFASST

Der Fondskauf ist wie die Suche nach dem Heiligen Gral bei Indiana Jones. Der Weg zum Fondskauf, zum Kauf jener Fonds, die die Zielsetzung der Stiftung am passendsten abdecken, ist mit Hürden und Fallstricken versehen. Es gilt, die Aspekte bei Fondskauf aber auch jene zu den einzelnen Fonds genau abzuwägen. Wie heißt es am Ende von ‚Der letzte Kreuzzug‘, als der Tempelritter Indiana Jones einen Tipp gibt, bevor er den Becher eines Zimmermanns wählt: Wählt weise! Beim Fondskauf dürfte aus Stiftungssicht Ähnliches gelten.

Anmerkung der Redaktion: Wir haben Thomas Soltau gebeten, die aus seiner Sicht wichtigsten vier Fallstricke beim Fondskauf aus Stiftungssicht aufzuzeigen, die genannten Websitebeispiele wurden von Thomas Soltau selbst gewählt.