Für die Anlagerichtlinie einer Stiftung wird stets vorgeschlagen, Quoten für Anleihen, Quoten für Aktien und Quote für Immobilien bzw. übergeordnet Quoten für die einzelnen Anlageklassen festzulegen. Das soll Orientierung geben. Was der Corona-Crash nun aber gezeigt hat, ist eines: Ein Crash hält sich nicht an Quoten, es war dem Corona-Crash egal, ob ein Stiftungsfonds mit viel oder wenig Anleihen bestückt wurde. Es wurde schlichtweg alles verkauft. Was im Crash jedoch ein echter Faktor war und auch bleiben wird, ist gutes Handwerk im Stiftungsfonds bzw. stiftungsgeeigneten Fonds.

Ich muss zugeben, dass ich ein Aktienmann bin. Meine erste Aktie kaufte ich mit 13, kurz nachdem Saddam Hussein einst in Kuwait einmarschierte. Fortan ließ mich die Aktie nicht mehr los, und bin fest davon überzeugt, dass auch in vielen Deutschen ein echter Aktienanleger steckt, der versteht, dass es richtig ist, Aktien mit einem sehr langen Horizont von 10 oder 20 Jahren zu kaufen. Würde der Staat dieses Anlegerverhalten belohnen, was ich richtig fände, wir würden nicht darüber diskutieren, dass das Aktionariat mancher DAX-Aktie mehrheitlich von ausländischen Investoren gehalten wird. Mir liegt es auch fern, Aktien nur für 10 Tage zu halten, denn wer – und hier bin ich Buffett-Jünger – Aktien nicht für 10 Jahre halten möchte, der braucht sie nicht mal für 10 Minuten, 10 Stunden oder 10 Tage zu halten. Fasse ich das zusammen, dann sind mit Aktienquoten in meiner Asset Allocation fremd, im Kontext mit er Rentenversicherung und ein zwei Real Assets passt es dann schon langfristig.

WAS IST DIE PERFEKTE AKTIENQUOTE

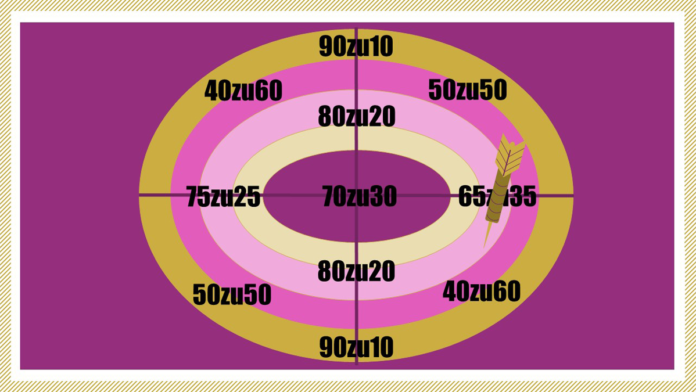

Natürlich ist diese Herangehensweise keine für eine Stiftung, aber das dogmatische Festhalten Aktien- der Anleihequoten ist heute vielleicht auch nicht mehr zeitgemäß. Niemand weiß ja, ob die Aktienquote zu allen Zeitpunkten richtig gewählt ist, die Entscheidung fußt auf Abwägungen im Hier und Jetzt, und keiner kann zu 100% ableiten, was in 5, 10, 15 oder 20 Jahren sein wird und ob dann 65% Anleihequote, 25% Aktienquote und 10% Immobilienquote noch passend für das Anlageumfeld sind. Viele Anlagerichtlinien werden aber genauso ausgearbeitet, dass fixe Quoten für Assetklassen formuliert werden, vielleicht mit einem Korridor um die Quote herum, in dem die Aktien- oder Anleihequote dann schwanken kann. Es gibt selbstverständlich jene Studien, die belegen, dass eine 70zu30-Allokation langfristig immer funktioniert hat, aber hier liegt eben immer auch ein Zinsniveau zugrunde, das wir heute und in den nächsten Jahren auch locker unterbieten. Und schon kann eine 70zu30-Allokation schnell nicht mehr zeitgemäß sein, erst recht nicht für eine Stiftung.

SELBERMACHEN-STIFTUNGEN UND DIE SUCHE NACH DER QUOTE

Wenn es schon eine Quote sein soll, dann sollten Stiftungen sich überlegen, diese auch ganz ordentlich schwanken zu lassen, denn fixe Quoten sind in der Tat 1) schwierig durchzuhalten und 2) ob des Anlageumfelds einfach nicht mehr zeitgemäß. Eine Aktienquote zwischen 0 und 60% atmen zu lassen, derlei kann in eine Anlagerichtlinie durchaus aufgenommen werden, ist es doch möglich, dass zwischenzeitlich in Erwartung einer Marktkorrektur auf null gesenkt und dann in eine Korrektur hinein antizyklisch wieder erhöht wird. Derlei richtet sich aber an die Selbermachen-Stiftungen, die Vermögensanlage können und diese eben selbst bewältigen. Für viele andere, die beispielsweise ihre Vermögensverwaltung an Fonds delegieren, ist das alles Mumpitz. Denn wenn Sie fünf Fonds haben und sich für ihr Stiftungsvermögen eine Aktienquote von 30% „verordnet“ haben, dann können sie dieses Kriterium nicht permanent auf dessen Einhaltung kontrollieren. Sie haben nicht 24/7 Depotdurchschau, Sie wissen schlichtweg nicht, wann dieser und jener Fonds welche Assets wie hoch gewichtet.

QUOTEN LASSEN SICH NUR SCHWER EXAKT KONTROLLIEREN

Es kann nun sein, dass ein Stiftungsfonds oder ein Income-Fonds zwischenzeitlich aufgrund einer Marktopportunität die Aktienquote auf 40% nach oben nimmt, sie das aber gar nicht erfahren, weil zum Stichtag des Reportings, etwa zum 30.6. diese Opportunität genutzt und die Aktienquote zwischenzeitlich schon wieder unter 30% gesenkt wurde. Hier nutzt Stiftungen die in der Anlagerichtlinie festgezurrte Quote gar nichts. Was dagegen zählt, erst recht in Zeiten einer Krise, dann ist das bereits zitiertes Handwerk. Eben jenes Erhöhen und Absenken von Investmentquoten, eben jenes antizyklische Agieren an den Märkten, eben jenes Diversifizieren über den Zweiklang aus Aktien und Renten hinaus. Genau das gilt es, wenn man eine Anlagerichtlinie wirklich zeitgemäß aufsetzen möchte, zu diskutieren und abzuwägen, ob es nicht lieber Kriterien zur Auswahl von guten bzw. stiftungsgeeigneten Fondsansätzen sein sollen, die sich eben auch kontrolliere und nachvollziehen lassen.

KRITERIEN MÜSSEN ÜBERPÜFBAR SEIN

Ein Fonds, der in einer Krise einen Drawdown produziert, muss nicht gleich ein schlechter sein, so er diesen Drawdown auch schnell wieder aufholt. Das spricht dann für gutes Handwerk, und das kann als Kriterium in die Anlagerichtlinie mit einfließen. Beispielsweise so: „Drawdown-Verhalten eines Fonds: Drawdowns mit mehr als 20% sollte der Fonds in den letzten 10 Jahren im normalen Kapitalmarktumfeld nicht gezeigt haben, und er sollte diesen Rückschlag auch rasch wieder aufgeholt haben bzw. den Rücksetzer auszubügeln in der Lage sein durch ein Durchhalten der Allokation.“ So oder so ähnlich könnte dieses Kriterium in die Anlagerichtlinie wandern, denn dass Drawdowns passieren, ist klar, denn die Märkte schwanken nun mal, dass dies aber nicht dramatisch gewesen sein soll und auch wieder aufgeholt werden konnte, das zeigt ein Blick auf den 10-Jahres-Chart bzw. bei kürzerer Fondshistorie auf den Chart seit Auflage des Fonds. Eine Stiftung kann das nachvollziehen, und zwar sehr einfach, und damit ist es ein Kriterium, das gegriffen werden kann.

WIE LANGE WAR DER FONDS IM LETZTEN KORREKTÜRCHEN UNTER WASSER?

Außerdem können hierzu Zahlen vom Fondsanbieter angefordert werden, auch bspw. zur so genannten Underwater-Period, also der Zeitspanne die der Fonds vom ersten bis zum letzten Verlusttag einer Drawdown-Periode „unter Wasser“ war. In der Anlagerichtlinie könnte dann stehen: „Underwater-Period eines Fonds: Die Stiftung akzeptiert keine dauerhaften Unterwasser-Perioden, ein Fonds muss gezeigt haben, seine Verluste wieder in angemessener Zeit aufholen zu können.“ Solch ein Kriterium lässt sich überprüfen, und damit lässt es sich auch als Entscheidungshilfe für den Fondskauf heranziehen – neben den Standardauswahlparametern bei Fonds wie Ausschüttung, Ausschüttungsreserve, Anlage- und Informationspolitik sowie Kosten. So aufgesetzt erübrigt sich dann schnell der Blick auf die Quoten, denn die Quoten überlassen Stiftungen mit dieser Herangehensweise den Investment-Profis. Und für deren Handwerk lassen sich gut und transparent überprüfbare Kriterien aufstellen.

HINWEIS: Die Anlagerichtlinie wird auch beim Virtuellen Tag für das Stiftungsvermögen am 24.6.2020 thematisiert, die Referenten, die sich diesem Schwerpunkt annehmen sind Berenike Wiener (Evangelische Bank), Immo Gatzweiler (AXA Investment Managers) und Dr. Stefan Fritz (Bischof Arbeo-Stiftung). Weitere Infos finden Sie unter www.vtfds2020.de