Dass Aktien bzw. Aktienfonds ins Stiftungsvermögen gehören, ist keine Neuigkeit mehr. Erst recht, weil die Aktienquote in vielen Stiftungsfonds irgendwie nicht so recht in die Zeit passen will. In unserer FondsFibel für Stiftungen & NPOs haben wir entsprechend einige Aktienfonds auf ihre Stiftungseignung hin geprüft, weil wir an die Aktienanlage im Stiftungsvermögen glauben. Zwei Protagonisten haben wir uns nun noch vorgenommen, einmal weil der Corona-Crash eine Analyse spannend macht, und weil in beiden Fonds heute schon die Themen von morgen enthalten sind.

Beide Testkandidaten sind keine Stiftungsfonds im eigentlichen Sinne, aber durch allerlei Ausstattungs- und Leistungsmerkmale kommen wir nicht umhin, diese Fonds als stiftungsgeeignet zu bezeichnen. Aktienfonds sind umso mehr eine erste Ergänzung zu klassischen Stiftungsfonds, weil dort bei der Aktienquote eben genau nicht Ausschüttung UND Nachhaltigkeit in Einklang gebracht werden. Dass das geht, und dass Stiftungsfonds sich hier durchaus hier und da eine Scheibe abschneiden können zeigen terrAssisi Aktien AMI und UBS MSCI EMU SRI ganz deutlich.

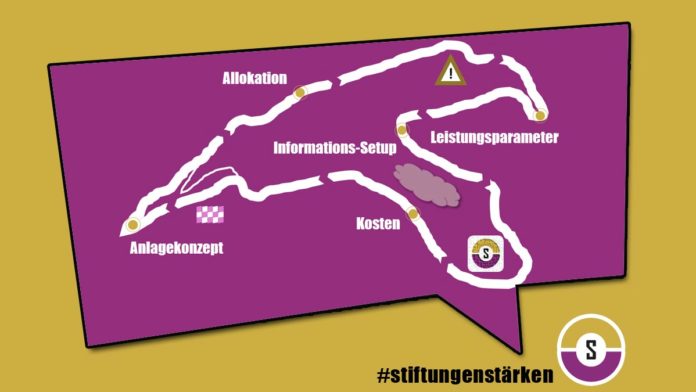

KAPITEL 1: DAS ANLAGEKONZEPT

Die beiden Fonds zu vergleichen ist wie einen Diesel mit einem Elektro-PKW miteinander zu vergleichen. Das gleich zu Beginn, denn es wird viele geben die sagen, dass ein aktiv gemanagter Aktienfonds und ein passiver ETF eigentlich nicht miteinander verglichen werden können. Beide sind keine klassischen Stiftungsfonds, klar, aber sie bringen einen ganz gezielten und langfristig vernünftigen Akzent in ein Stiftungsportfolio. Beim terrAssisi Aktien AMI handelt es sich um einen aktiv gemanagten Aktienfonds, dessen Anlageuniversum auf Basis einen mehrstufigen Selektionsprozesses entsteht. Positivkriterien werden um konkrete Ausschlüsse erweitert, wobei hier die DNA der Missionszentrale der Franziskaner starken Einfluss hat. Ergänzt wird dies noch um eine fundamentale Analyse, an deren Ende ein Anlageuniversum von 60 bis 80 Einzeltitel steht. Dieser Prozess überzeugt, ist er doch sehr streng.

Beim UBS MSCI EMU SRI-ETF ist die Auswahl ähnlich streng, aber das Grunduniversum sind nicht globale Aktientitel sondern Aktien der Eurozone, genauer gesagt ist der Ausgangsindex der MSCI EMU Index, der 85% (Large & Midcaps) der Marktkapitalisierung der Eurozone abdeckt. Dieser Index umfasst ca. 240 Titel. Aufgrund der angestrebten Sektorabdeckung der 25% der Unternehmen aus jedem Sektor mit den höchsten ESG Ratings umfasst der SRI Index dann nur mehr ca. 60 Titel. Die Filterarchitektur, die die UBS aufgesetzt hat, gewährleistet also, dass es nicht sehr viele Unternehmen bzw. deren Aktien hindurch schaffen. Die Strenge des Ansatzes ist aber das, was Stiftungen wissen müssen, denn der so kreierte Index ist eben genau nicht wischiwaschi.

Kapitelwertung Anlagekonzept: Ganz klar, beide Fonds folgen authentisch nachhaltigen Anlagekonzepten, die Selektion ist stringent und dampft das Aktienuniversum jeweils auch in der Tat nachhaltige bzw. verantwortungsbewusste Titel zusammen. Das muss Stiftungen wichtig sein. Aufgrund des umfänglicheren Ausdampfens des Aktienuniversums beim terrAssisi Aktien AMI und der Einbindung der Franziskaner-„Denke“ geht die Kapitalwertung um Millimeter an ihn. Zwischenstand: 1,75:1,5

KAPITEL 2: DIE ALLOKATION

Hier unterscheiden sich die beiden Fonds in den Ländergewichtungen, was aber nicht überrascht, greift doch der terrAssisi auf globale Titel und der UBS SRI-ETF lediglich auf Titel aus der Eurozone zurück. Beim terrAssisi sind die größten Positionen mit gut 4% gewichtet, es handelt sich hierbei ausschließlich um amerikanische Aktien. Bei der Allokation fällt übergeordnet entsprechend auf, dass die USA für knapp die Hälfte der Positionen steht, europäische Titel für die andere Hälfte. Hier nochmal reingeschaut zeigt sich, dass französische Aktien mit 16% mehr als doppelt so hoch gewichtet sind wie deutsche Aktien.

Im SRI-ETF der UBS sind nur europäische Titel enthalten, auffällig ist, dass die Selektion der UBS mehr deutsche Titel in den Index befördert als französische, insgesamt stehen deutsche und französische Aktien für knapp zwei Drittel des Fondsportfolios. Es fällt zudem auf, dass mehr Positionen mit einem Gewicht von mehr als 5% im Fonds enthalten sind, und bei den Branchen Finanzen und Basis-Konsumgüter die höchsten Anteile am Index bzw. entsprechend am Fondsvermögen stellen. Dag Rodewald, ETF-Experte bei der UBS, präzisiert an dieser Stelle: „Es sicherlich richtig, dass aktuell einige Werte eine Gewichtung von knapp über 5% aufweisen. Dieses kann zwischen den halbjährlichen Rebalancing-Zeitpunkten aufgrund von Marktbewegungen auch passieren. Allerdings wird der MSCI EMU SRI 5% Issuer Capped Total Return Net Index abgebildet. Somit ist jeder Indexbestandteil auf 5% begrenzt. Das bedeutet, das sämtliche höhere Gewichtungen mit den Rebalancings wieder auf max 5% zurückgestellt werden.“

Wichtig ist auch, dass die Werte tatsächlich im Fonds enthaltet sind, der ETF also voll repliziert. Stiftungen kaufen also über den Fonds die Aktien, die auch im Index enthalten sind – was wiederum Bedingung war, den ETF überhaupt mit terrAssisi-Fonds zu vergleichen.

Kapitelwertung Allokation: Schwierig, hier einen Sieger zu küren. Den globaleren Mix stellt der terrAssisi Aktien AMI, jener des UBS MSCI EMU SRI-ETF ist dafür europäische und konzentrierter. Aus Sicht einer Stiftung, und das zählt letztlich, hängt es davon ab, welches der beiden Anlageuniversen sie in der Anlagerichtlinie abgedeckt hat, und wie sie künftig zu agieren gedenkt. Hat sie bislang nur Stiftungsfonds, die häufig auch Europa-Aktien halten, dann ist der terrAssisi womöglich die bessere Wahl sein, will sie rein eine Aktienquote in einem ersten Schritt mit europäischen Titeln nach streng nachhaltigen Kriterien umsetzen, könnte der ETF die bessere Wahl sein. Wir werten dieses Kapitel mit unentschieden, aber mit hohen Wertungen. Zwischenstand: 5,0:4,5

KAPITEL 3: DIE LEISTUNGSPARAMETER

Bei Stiftungen zählen vor allem die Ausschüttungen, also die ordentlichen Erträge, denn diese zahlen auf die Zweckverwirklichung ein. Und hier hat ein Fonds die Nase relativ klar vorn: der UBS MSCI EMU SRI-ETF. Das mag auf den ersten Blick überraschen, aber ein Blick ins Portfolio verrät, dass dort eben viele Titel dabei sind, die ausschüttungsstarke unterwegs sind, und diese Dividenden künftig auch werden konservieren können. Ausnahmen wie Total müssen Stiftungen aber für sich ganz individuell beurteilen. Der französische Ölriese kann sich auch als K.O.-Kriterium entpuppen, wenn ich bspw. als Umweltstiftung ein Problem mit Ölförderern habe.

Unabhängig davon liegt die Ausschüttung bei rund 3% p.a., das konnte der ETF auch seit vier Jahren so halten. Im aktuellen Jahr sind davon auch bereits wieder die Hälfte „im Sack“. Die Wertentwicklung ist Corona-typisch wellig verlaufen zuletzt, vom Rückschlag im März konnte der ETF aber bereits wieder mehr als drei Viertel aufholen – was so mancher reiner Stiftungsfonds nicht geschafft hat. Auf Jahressicht stehen etwa 4% Minus zu Buche, das ist nichts, was eine Stiftung als dauerhaften Wertverzehr klassifizieren und entsprechend abschreiben muss. Beim terrAssisi schaut es mit den Ausschüttungen anders aus. Rund 1% kommen am Ende heraus, was für einen Aktienfonds immer noch ok ist, aber dieser Parameter fällt im Vergleich eben einfach ab.

Bei der Wertentwicklung wiederum schaut es beim terrAssisi besser aus. Er konnte die in etwa gleich große Delle im März rasch wieder aufholen, sage noch einer Aktienfonds sind nicht robust und daher nicht stiftungsgeeignet. Aufs Jahr gerechnet stehen sogar etwa 8% Wertzuwachs auf der Uhr. Ein tolles Ergebnis, für sich genommen, für Stiftungen müssen diese beiden Parameter – Wertzuwachs und Ausschüttung – aber zusammengenommen und gewichtet werden, und dann steigt der ETF hier als Sieger aus dem Ring.

Kapitelwertung Leistungsparameter: Beim UBS MSCI EMU SRI-ETF ist es die Ausschüttung, die überzeugt, sie liegt so deutlich oberhalb des terrAssisi, dass das Kapitel an ihn geht, wohlwissend, dass dieser bessere Wertzuwächse zeigte, bei ihm keine Ölaktien enthalten sind und er immerhin auch rund 1% p.a. an die Anleger auskehrt. 7,0:6,0

KAPITEL 4: DAS INFORMATIONS-SETUP

Stiftungen müssen wissen, was sich in einem Stiftungsfonds oder in einem stiftungsgeeigneten Fonds tut. Sie brauchen diese Informationen, um ein Investmentprodukt fundiert in den Stiftungsgremien diskutieren und zum Investmentprodukt sachgerecht entscheiden zu können. Was der terrAssisi nahezu vorbildlich macht, ist den Anleger regelmäßig zu informieren, gerade im Zuge des Corona-Crash gab es viel Hintergrund zum Fonds und zum Portfolio. Das verdient eine Eins mit Stern, hängt aber auch mit dem Ansprechpartner für Stiftungen – Stefan Höhne – zusammen, der sich sehr bemüht, auch Stiftungen hier eng auf dem Laufenden zu halten.

Zum Informations-Setup gehören Factsheets, ein Transparenzbericht sowie eine fortlaufend aktualisierte Präsentation. Die UBS ist hier nicht ganz so frequent aufgestellt, im Factsheet sind dazu zwar die Ausschüttung und die Termine benannt, aber eben nicht die Höhe und die Historie. Das muss sich eine Stiftung aus den Internetquellen besorgen. Dort jedoch sind die Angaben gut eingepflegt, auf der Internetseite sind Historie und Höhe der Ausschüttungen sämtlich vorhanden. Es ist allerdings einzuwerfen, dass ETFs vom Prinzip her einfacher nachzuvollziehen sind, hat ein Stiftungsverantwortlicher den Index verstanden, dann hat er auch den darauf basierenden ETF verstanden.

Kapitelwertung Informations-Setup: Das Kapitel geht an den terrAssisi, der nicht nur in diesem Vergleich hier einen Standard setzt. Eng zusammen hängt dies aber mit der Ansprechperson, die auch für Stiftungen derjenige ist, den man mit Fragen konfrontieren kann. Die UBS informiert auch gut, nutzt auch die gängigen Fondsplattform, für Stiftungen gelte es etwas nachzuschärfen. Zwischenstand: 8,0:8,5

KAPITEL 5: DIE KOSTEN

Wir hatten es schon beim letzte Vergleichstest geschrieben, aber es stimmt nun mal: Kosten sind immer so eine Sache. Der terrAssisi Aktien AMI weist eine TER (=Total Expense Ratio) von 1,47% p.a. aus. Das ist nicht teuer für einen vom Konzept her sauberen und gut performenden Aktienfonds, der dazu noch etwas Ausschüttung beisteuert. Je nachdem, wo eine Stiftung in ihrer Allokation Akzente setzen will, welche Stiftungsfonds sie sonst noch einsetzt, hat der terrAssisi-Fonds viele Argumente auf seiner Seite, von ihr im Stiftungsvermögen berücksichtigt zu werden.

Dennoch steht der UBS MSCI EMU SRI-ETF mit einer Gesamtkostenquote von 0,22% p.a. daneben, und solch ein Wert ist ein starkes Argument, sich als Stiftung für den EFT zu entscheiden. Niedrige bzw. gesparte Aufwendungen müssen nicht verdient werden, das hilft einer Stiftung immer, einen Fonds intern zu verargumentieren. Eine Stiftung muss aber genau überlegen, wo sie den ETF einsetzt, welche Rolle er in ihrem Stiftungsportfolio einnehmen soll. Hat sie diese definiert, sind dann auch die Kosten ein Punkt, den es abzuhaken gilt.

Kapitelwertung Kosten: Der Vergleich geht – wenig überraschend – an den ETF. Stiftungen müssen aber wissen, was sie sich hier in ihr Portfolio legen, dass solch ein ETF im Kontext anderer Stiftungsfonds und stiftungsgeeigneter Fonds gesehen werden muss. Für den terrAssisi bleibt hier nur für sich zu reklamieren, dass die höhere Wertentwicklung, ursächlich des aktiven Managements, auch höhere Kosten rechtfertigt. Endstand: 10,0:9,5

ZUSAMMENGEFASST

Beide Fonds sind Aktienfonds und müssen in einem Stiftungsportfolio im Kontext anderer Stiftungsfonds oder stiftungsgeeigneter Fonds gesehen werden. Der Sieg geht ganz knapp an den UBS MSCI EMU SRI-ETF, ob seiner höheren Ausschüttung und der niedrigeren Gesamtkostenquote. Trotzdem kann es gute Gründe für Stiftungen geben, den terrAssisi nicht außen vor zu lassen. Denn er ist ein aus Nachhaltigkeitsgesichtspunkten authentisches Fondskonzept, das vielen Anforderungen, die Stiftungen an die nachhaltige Kapitalanlage haben, entsprechen dürften. Beide Fonds sind natürlich nicht der Urmeter nachhaltiger Aktienfonds oder von Stiftungsfonds, aber sie haben einen Platz in einem Fondsuniversum, mit dem Stiftungen dann arbeiten, mehr als verdient. Insofern hat der eine gesiegt, und der andere nicht verloren.

HINWEIS: Beide Fonds wurden in der 2020er FondsFibel für Stiftungen & NPOs analysiert, die komplette Publikation sowie das aktuell erschienene MidYearUpdate zur 2020er FondsFibel finden Sie unter www.fondsfibel.de.